各位讀者們,本次我們要來討論的主題是坊間有著強大聲量的股票型高配息 ETF 究竟有著什麼樣的魅力,而我們又應該注意哪些細節,讓我們一起往下看下去吧!

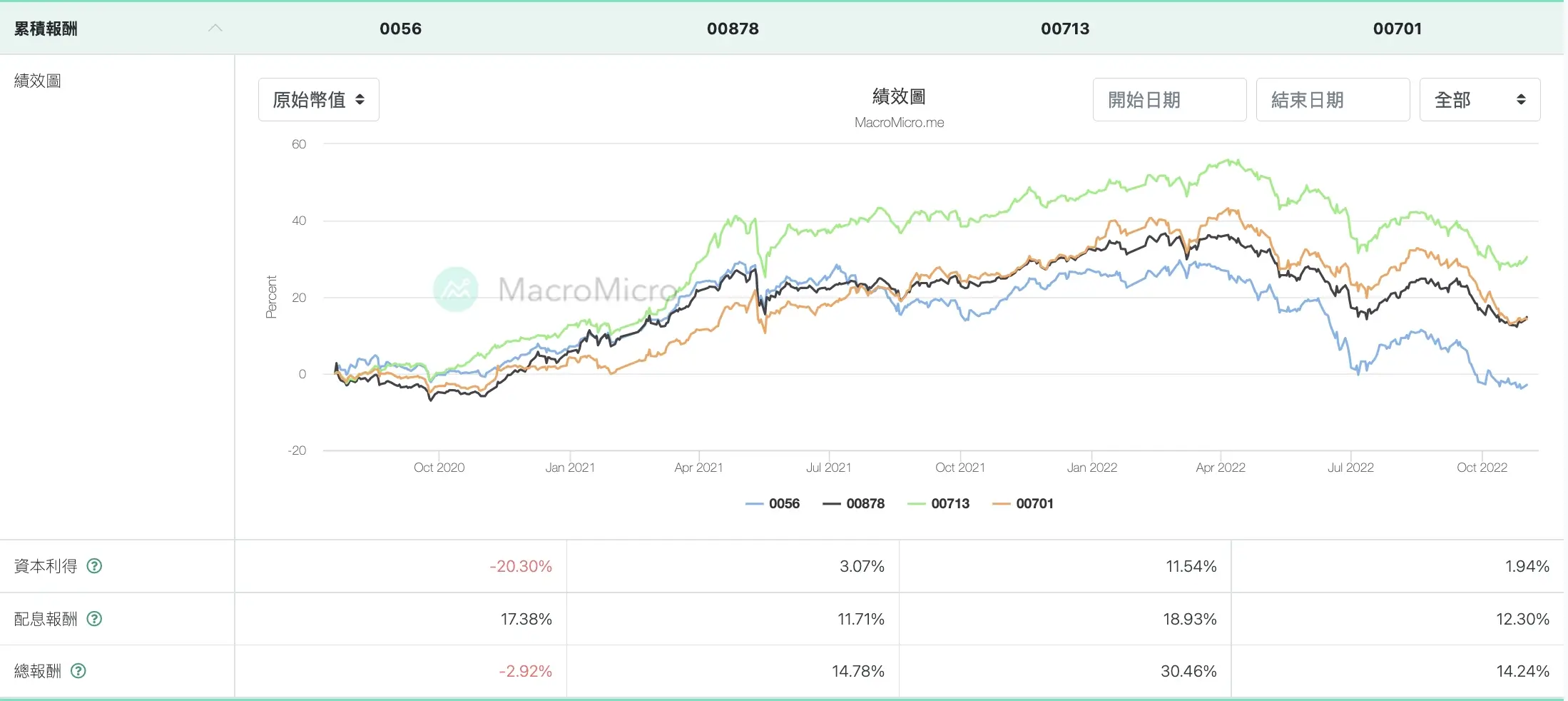

首先介紹一下今天參與討論選手有哪幾位吧,分別是 0056 元大高股息 ETF、00878 國泰永續高股息 ETF、00713 元大台灣高息低波 ETF、00701 國泰股利精選 30 ETF,筆者選擇的 ETF 標的是參考目前台灣市面資產規模較大的四檔熱門 ETF 來做分享。

本篇文章的出發點並非在文章的最後能夠告訴你哪一支ETF 是你最值得購買的標的,而是期望透過筆者以下帶出來的觀點與注意細節,讓讀者們能夠自行思考與做功課,了解自己投資的標的,是不是符合自身的想像與自己對於風險報酬的規劃,千萬不要人云亦云。

筆者在挑選市面上 ETF 會參考的點有以下:

這支 ETF 是如何挑選成分股

在市面上那麼多的 ETF 都會因為公司產品特色或經理人選股邏輯而有些許不同,其中最知名的大概就是 0056 元大高股息 ETF, 0056 會從台灣 50 指數與中小型 100 指數裡,挑選未來一年預測現金殖利率最高的 30 檔標的,所以裡面涵蓋了「大量的人為預測成分」,非常考驗經理人對於目前市面上個股的判斷。

若是遇到像航運股這類時機財的題材,今年度大賺錢並且宣布發高額現金股利時,就會被納入 0056 成分股,這裡我們要注意一點就是這些成分股的股利政策,會不會讓我們今年賺到了大量的股息,但成分股的股價卻無法回去當初的高點?畢竟過往依靠時機財的股票很多,能夠填息的又有幾個。

其他的 ETF 像是 00701 國泰股利精選 30 ETF 考量到近期成交量與市值並選出營收與現金股利皆穩定的個股,形成單一檔個股持股占比高,持股集中的狀況; 00878 國泰永續高股息 ETF 則是先篩選符合 MSCI ESG 評級的公司,再找出「過去三年平均年化殖利率」的前 30 檔作為成分股,看起來是比較合理的選股邏輯,過去三年的歷史紀錄也讓人心服口福。

而 ESG 概念作為基底,也搭上目前投資領域倡導的潮流,期望讀者在挑選 ETF 或是在投資個股時,能夠去了解投資標的背後的理念,與自己的價值觀是否相符,對於品牌或是價值觀相符時,我們才能夠實現長期投資,體驗複利效應帶來的美好。

購買的當下是否折溢價

2020、2021年正值疫情發生後市場資金最為浮濫的時期,低利率、行業景氣大好、訂單接不完、銀行四處借款信用擴張迅速,投信公司也在這段期間募集了相當多的主題式 ETF,半導體、電動車、生技醫療、元宇宙、越南、高股息……等一大堆 ETF,看的人眼花撩亂,而溢價的狀況也在這時期達到最為盛行的時候。

ETF 首次募集的第一天許多民眾都會爭先恐後的進場,購入目前市面上討論度最高的 ETF 。而這樣大量購買的狀況就會導致 ETF 偏離當初編列追蹤的指數。要知道每一檔被動式 ETF 都會有追蹤的指數,只要一發生價格與指數發生偏離有價差的時候,發行商就必須盡到調整價格與指數相同的義務,原本被買上去溢價的價格就會下跌回歸正常。

在平常時期,我們可以在要購買 ETF 之前先到各家投信的網站上觀看今天的折溢價情況,每日都一定會公布,這可以避免讓你買到比較貴的價格,花了冤枉錢。

圖/MacroMicro 財經M平方

須支付的費用

再來,我們聊到成本。每一檔基金都會有作業成本,經理費、保管費、績效費與其他費用的加總,圖一中,總管理費表示的就是你一年需要支付的費用,但你不用真的拿出錢來,而是這些費用會平攤在 365 天的淨值裡慢慢扣除,對於成本我們當然是越少越好,站在消費者的立場,花越少錢得到一樣的成效是最好的,但筆者認為在成本這件事情上我們可以有不同的切入點。

以 00713 元大台灣高息低波 ETF 為例,大家一看到這一檔總管理費要收到 1.11% 第一個反應一定是太貴了,但再仔細了解後能夠知道元大這檔高息低波 ETF,在部位上有最高 20% 能夠使用金管會允許之期貨選擇權來操作,藉此獲得更好的報酬率,所以收取比較高的管理費用,但到底績效表現有沒有因為多樣的操作形式而有所增益,才消費者最關注的重點。

以圖二 2020 年 7 月至今的資料來說,在總報酬方面,顯然透過期貨選擇權策略與被動的追蹤指數,相較其他 ETF 多獲得約 16 % 的報酬率,筆者認為在多付一些成本的情況下,相信還是會有許多消費者願意買單,但每一種策略都會有最佳的使用時期,在牛市與熊市之中結果可能結果可能大不相同,讀者們可以觀察這種帶有多策略的 ETF 是不是最符合自身需求。

圖/MacroMicro 財經M平方

關注總報酬

在第一點的一小段中,筆者有提到填息的概念,這觀念在筆者的眼中相當重要。許多投資人在追求高配息、高現金股利的過程當中,常常會忘記填息這個步驟,覺得股息有收到口袋裡就好,其他的不重要。錯!倘若是貼息的狀況發生,公司發放的這些現金股利也只是把你自己的錢從左手換放右手而已,在報酬率上根本就沒有賺到。所以我們關注的總報酬率包含了資本利得與配息報酬,除了因為配息產生的價格缺口要補上外,股票的價格還要上漲,才不會賺了股利賠了價差,整體下來的報酬率還是虧錢。

圖二當中為 2020 年 7 月至今的 0056 元大高股息 ETF 績效走勢, 正好體現了賺了股利賠了價差的概念,讀者們務必特別注意此情形。

圖/MacroMicro 財經M平方

最大回撤幅度

購買配息型 ETF 擁有穩定的現金流是許多退休人士的夢想,也是這幾年來配息型 ETF 與存股概念大紅大紫的原因,強健的現金流是多少人想像,但是不要忘了我們投入了大筆的金錢在投資上,購買了股票類型的 ETF ,它不是定存,一定會有資產價值的上上下下。

大漲時讓你每一刻都有財富自由的想像,幻想著要去哪個國家遊覽,可是遇到熊市下跌時,你的股票資產也要面臨大幅度的回撤,想像一下自己的養老金一下子減少了20-30%,你的心情如何?是否糟透了?還是你能夠樂觀的面對,把注意力移往其他地方,保持平常心而不是逃避數字,相信這些股票之後又能夠再漲回來,領配息的信念依舊沒有動搖,不痛徹心扉的股票都拋售換取現金,離開投資市場。

2022 年的年尾,回顧今年的股票市場,其實就是面臨最大回撤幅度的場面,也是投資人對於了解自己心態承受能力到哪的一場試煉,今年大家雖然在投資上屢屢受挫,但也慢慢知道自己的忍耐程度,而在此時了解自己能接受的最大回撤幅度的讀者們,恭喜你在往後遇到相似的情況,有了前一次的經驗,你也能以強健的心態安然的度過。

結語

以上筆者的分享,透過四檔各自帶有特色的 ETF 來舉例,期望讀者們在面對投資時,除了媒體大量的資訊轟炸與每年殖利率誘人的數字外,還能夠更進一步觀察 ETF 主打的特色與以上五點的細節,最後祝福讀者們往後投資順利。