近期的房市情報,政府再次引起了社會大眾的關注,公布了房屋稅差別稅率方案,俗稱為「 囤房稅 2.0 」。這個新方案是對 2014 年推出的「 囤房稅 1.0 」的進一步加強和改進,針對持有多間房屋的多屋族、房市投資客以及建商提高稅率,一方面透過調升持有多間房屋的房屋稅額,提高每年稅賦負擔壓抑房市投資,另一方面降低多戶出租房東稅額,盡而鼓勵多房族出租閒置房屋,但法案的修改真的有那麼簡單嗎?讓我們一同往下看吧!

房屋稅是什麼( 也可以稱為囤房稅 1.0 )

根據「 房屋稅條例 」規定,住家用房屋被區分為自住和非自住兩類,其中自住房屋數量上限為 3 戶,稅率為 1.2% 。從第4戶開始則被視為非自住,非自住住家用房屋之房屋稅率,自 103 年起授權地方政府根據各縣市的不同政策,可在法定稅率上下限 1.5% ~ 3.6% 範圍內按房屋所有人持有之戶數採差別稅率,且目前是以各縣市為單位進行戶數統計。

囤房稅2.0又是什麼呢?

根據財政部的計劃,預計新的稅率將於明年7月開始實施,2025年5月將是首次按照新的稅率進行房屋稅徵收。

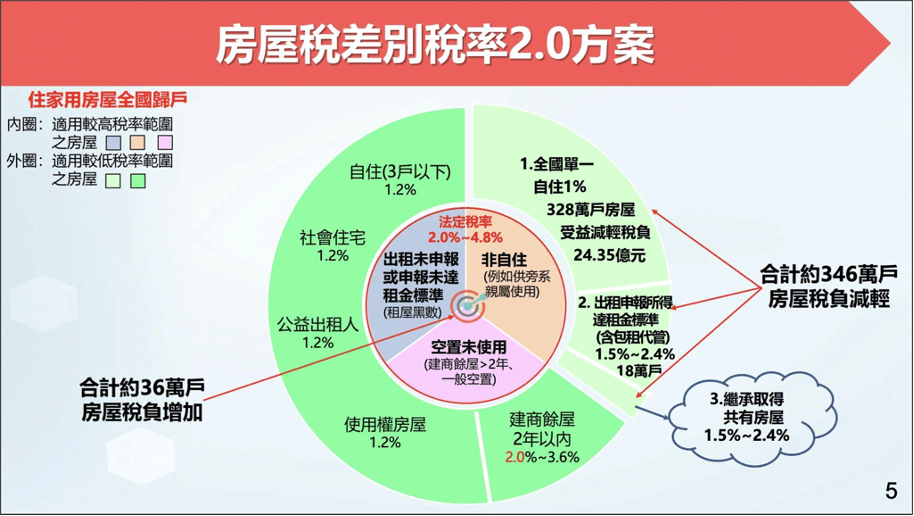

在「 房屋稅差別稅率 2.0 方案 」中,政策的核心內容包括:

1.將「 囤房稅 」由現行各縣市個別歸戶的方式,調整為全國統一歸戶制度。

2.對於非自住住宅的稅率也將從原本的 1.5% – 3.6% 區間調整為 2% – 4.8% 區間。

3.地方政府由「 可 」制訂差別稅率改制為「 必須 」制訂差別稅率,改善有的縣市有差別稅率,有的縣市只有單一稅率的情況。

4.自用住宅稅率由 1.2% 降至 1% 。

5.出租且申報所得達租金標準、繼承取得共有房屋之稅率由 1.5% – 3.6% 降至 1.5% – 2.4%。

對比 1.0 與 2.0 之差異

| 項目 | 囤房稅 1.0 | 囤房稅 2.0 |

| 房產歸戶統計方式 | 各縣市分別歸戶 | 全國統一歸戶 |

| 非自住住宅的法定稅率 (囤房稅) |

1.5% – 3.6% | 2% – 4.8% |

| 地方政府訂定差別稅率 | 「 可 」制訂差別稅率 (可做,可不做) |

「 必須 」制訂差別稅率 |

| 全國單一自用住宅稅率 | 1.2% | 1% |

| 出租且申報所得達租金標準 | 1.5% – 3.6% | 1.5% – 2.4% |

| 繼承取得共有房屋之稅率 | 1.5% – 3.6% | 1.5% – 2.4% |

囤房稅如何計算戶數?

依照現行房屋稅的稅收方式中,各個縣市將獨立進行歸戶計算。

舉例:一戶家庭在新北市、台北市、台中市、高雄市,四縣市各擁有1間房產,則每個縣市都會視為 1 戶自用住宅。

囤房稅 2.0 的修改則涉及到「全國統一歸戶」的制度調整,計算方式以家庭為單位(包括本人、配偶及未成年子女)。若在同一個家庭名下擁有4間房產,第四間房產將被視為受到囤房稅徵收。

現行各地方政府房屋稅稅率

想了解各縣市徵收率,可以參閱以下鏈結,點擊自己所在地之地方稅務機關或是以下表格快速查看現行有課徵房屋稅之縣市:

https://www.etax.nat.gov.tw/etwmain/exchange-corner/related-links/local-tax-agency

| 累進稅率縣市 | 非自住房屋戶數 | 現行房屋稅率 |

| 台北市 | 2戶以下 | 2.4% |

| 3戶以上 | 3.6% | |

| 桃園市 | 2戶以下 | 1.6% |

| 3戶以上 | 2% | |

| 新竹市 | 5戶以下 | 2.4% |

| 6戶以上 | 3.6% | |

| 新竹縣 | 5戶以下 | 2.4% |

| 6戶以上 | 3.6% | |

| 台中市 | 4戶以下 | 2.4% |

| 5戶以上 | 3.6% | |

| 台南市 | 第一戶 | 1.5% |

| 2-3戶 | 1.8% | |

| 4-5戶 | 2.4% | |

| 6戶以上 | 3.6% | |

| 高雄市 | 3戶以下 | 2.4% |

| 4戶以上 | 3.6% | |

| 屏東縣 | 2戶以下 | 1.5% |

| 3戶以上 | 3% | |

| 宜蘭縣 | 2戶以下 | 1.5% |

| 3-7戶 | 2% | |

| 8戶以上 | 3.6% | |

| 連江縣 | 2戶以下 | 1.6% |

| 3戶以上 | 2% | |

| 其他縣市 | 1.5% | |

囤房稅要如何計算呢?

房屋稅並不是按房屋造價或房市行情市價計算,而是以房屋課稅現值乘以適用稅率計算得來。

公式如下:

應納稅額=房屋課稅現值 × 稅率 × 持份 × 課稅月數 / 12

房屋課稅現值=房屋核定單價 × 面積 ( 平方公尺 ) × ( 1- 折舊率 × 折舊經歷年數 ) × 地段等級調整率

房屋核定單價 = 標準單價 ×(1 ± 各加減項之加減率 )± 樓層高度之超高

簡單舉例:

小王於台北市擁有 4 間非自住房屋試算現行稅率

| 非自住房屋 | 房屋課稅現值 | 稅率 | 持份 | 課稅月數 | 應納稅額 |

| A | 200,000 | 3.6% | 1/1 | 3 | 1,800 |

| B | 300,000 | 3.6% | 1/1 | 5 | 4,500 |

| C | 400,000 | 3.6% | 1/1 | 9 | 10,800 |

| D | 500,000 | 3.6% | 1/1 | 12 | 18,000 |

| 合計 | 35,100 | ||||

稅額認定與程序

依財政部公告之房屋課稅現值的認定、房屋評定價格的評定程序、評定標準:

房屋課稅現值

1.納稅義務人於房屋建造完成之日起30日內檢附有關文件向當地地方稅稽徵機關申報房屋稅籍有關事項及使用情形。

2.稽徵機關收件後,依據不動產評價委員會評定的「房屋標準價格」,核計房屋現值,並通知納稅義務人。

3.納稅義務人如有異議,得於接到房屋現值核定通知之日起30日內,檢附證明文件,申請重新核計。

*房屋稅是向房屋所有權人徵收,在交屋前在交屋前由賣方負責納稅,交屋後則由買方負擔。

房屋評定價格的評定程序

由各直轄市、縣(市)「不動產評價委員會」評定。不動產評價委員會是由各直轄市、縣(市)政府選派有關主管人員和不動產估價師、土木或結構工程技師公會之專業技師、都市計畫專家學者、建築師公會之專門技術人員及民意機關等推派代表所組成。

*不動產評價委員會的組成涵蓋政府與專業業界,確保多方專業觀點參與房屋價值評定。

評定標準

1.按各種建造材料所建房屋,區分種類及等級。

2.各類房屋的耐用年數及折舊標準。

3.按房屋所處街道村里的商業交通情形及房屋的供求概況,並比較各該不同地段之房屋買賣價格減除地價部分,訂定標準。

*房屋的課稅現值將會受到多個因素影響,包括房屋的面積、屋齡、地理位置、建材品質以及所處的樓層。如果房屋的坪數較大、屋齡較新、地段較優越、位於較高樓層、以及採用較好的建材,則其課稅現值也會相對提高,因而需要支付較多的稅金。

結論

各位讀者們看了一堆數字與法律用語是不是覺得暈頭轉向呢?沒關係,即使不會算也不打緊,我們可以直接到財政部 > 線上服務 > 線上申請 > 查調申請,點選房屋稅 > 選擇憑證就可以查詢,很方便吧!不用再糾結在數字上了,知道概念即可。

囤房稅2.0方案這個法案的推出,站在壓抑房價的立場,解讀為積極應對房價過高、投資炒房情況,不必過度糾結於政治立場。也期望將更多房屋投入租賃市場,有望緩解部分地區的租屋需求。法案推動會是一個複雜的過程,必定會有疏漏與可以修正的地方,而政府更需要謹慎考慮各種情況,確保新政策的順利實施,有望囤房稅 2.0 經過一定時間能帶來房價的下降,讓房地產趨勢與房價能夠更加符合市場供需關係,為整個社會營造一個更穩定、更健康的環境。